Сырьевые товары снова станут прибыльным классом активов в 2023 году, обеспечив инвесторам доходность в более чем 43%. Об этом пишет агентство Bloomberg со ссылкой на прогноз аналитиков Goldman Sachs Group. К увеличению цен может привести снятие коронавирусных ограничений в Китае, переход развитых стран к ВИЭ, снижение добычи нефти, а также постепенное истощение запасов металлов.

Эксперты Goldman предсказали «суперцикл» сырьевых товаров еще в конце 2020 года. Этим термином называют период устойчивого роста спроса и цен на металлы, газ и нефть. Повышается рентабельность нефтяной и металлургической отраслей, базовые секторы экономики процветают. Цикл длится 30-40 лет, и вначале идет развитие этих процессов, а потом падение. Сегодня ситуация на рынке больше похожа на завершение цикла, поскольку стоимость энергоносителей снижается. Но в американском банке от своего прогноза не отказываются.

По их оценке, индекс Standard & Poor's GSCI Total Return, учитывающий динамику цен 24 видов сырьевых товаров, вырастет на 43% в следующем году. С начала этого года индикатор увеличился на 24%, тогда как фондовый индекс S&P 500 упал на 16%.

Первый квартал следующего года может быть не самым благополучным из-за экономических проблем в Китае и США. Однако после этого дефицит нефти, природного газа и металлов неминуемо приведет к росту стоимости этих ресурсов, отмечают в американском банке.

Прогноз аналитиков косвенно подтверждает ситуация на рынке. 12 декабря медь на Лондонской бирже металлов (LME) завершила торги на отметке $8374 за тонну. Аналитики Goldman Sachs уверены, что главным драйвером роста цен станет устойчивый спрос на медь на фоне активного внедрения новых технологий в сфере энергетики. Они увеличили средний прогноз котировок на ближайший год до $9750.

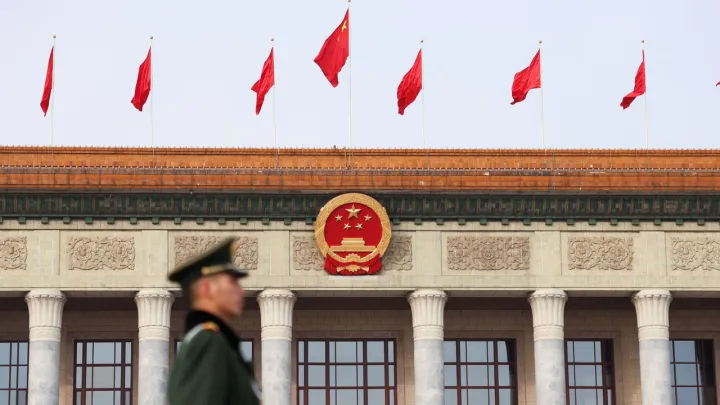

После того как несколько китайских городов ослабили коронавирусные ограничения, начали укрепляться цены на рудные фьючерсы — до $117,8 за тонну. При этом эксперты City Group убеждены, что постепенное открытие экономики приведет к росту котировок до $150 за тонну к июню 2023 года.

Американский банк прогнозирует, что нефть марки Brent вырастет до $105 за баррель в последнем квартале 2023 года по сравнению с 82 долларами сегодня. Медь подскочит до $10 тысяч за тонну с примерно $8 тысяч долларов, а азиатский сжиженный природный газ вырастет с $33 за миллион британских тепловых единиц до $ 53,10.

«По нефти уже вышел отчет ОПЕК+, где фиксируется, что профицит на рынке сократился — альянс ожидает роста дефицита из-за сокращения производства при стабильном спросе, — поясняет руководитель аналитического департамента AMarkets Артем Деев. — Вероятно, что речь будет идти не только о снижении добычи в России на фоне санкций, но и о том, что в целом в нефтедобыче в мире объем производства не растет уже который год». По его словам, к этому привел недостаток финансирования в геологоразведку, разработку новых месторождений из-за «зеленой политики», когда банки и инвестфонды прекратили кредитование нефтяного сектора. Тенденция наблюдается с 2014 года.

Что касается металлов: меди, никеля, палладия и других, то при прогнозируемом росте спроса дефицит будет увеличиваться, продолжает аналитик: «Это уже глобальная проблема: в то время как развитые страны декларируют активный переход к ВИЭ, мало кто говорит о том, что для такого массового перехода физически недостаточно ресурсов. В частности, для создания солнечных и электростанций, а также для производства электромобилей и батарей к ним одной только меди может потребоваться в несколько раз больше, чем используется сейчас. 80% серебра на планете было добыто уже к 2000 году. Металл используется для солнечных станций. Это глобальная ресурсная проблема, в результате которой цены на долгосрочном горизонте будут только расти».

При этом газа, по словам Деева, достаточно, и дефицит не предвидится, хотя на рынке произойдет перераспределение основных производителей и экспортеров.

«А золото, как главный защитный актив во времена кризисов, способно расти на фоне увеличения спроса. Здесь уже больше работает не ресурсный, а финансовый фактор. По мере усиления глобальной рецессии спрос на металл будет расти, что будет приводить к росту цен», — заключил эксперт.

Тем не менее некоторые аналитики настроены скептически, отмечая, что экономика слишком хрупка, чтобы сырьевые товары могли продемонстрировать рост цены, пишет Bloomberg: «Возможность глобальной рецессии представляет угрозу для класса активов, который за последние два года пережил ренессанс».